Альфа Банк вклады физических лиц 2020: депозиты, проценты — ФИНАНСЫ

Альфа Банк вклады физических лиц 2020: депозиты, проценты

Проценты по вкладам в Альфа Банке для физических лиц в 2020 году

Крупнейший частный банк страны большое внимание уделяет работе с населением. По объему вкладов удалось войти в первую пятерку банковских учреждений, несмотря на отсутствие государственной поддержки. В Альфа Банке вклады физических лиц 2020 года можно разделить на накопительные и депозитные. Действующие предложения позволят найти самый приемлемый вариант с выгодными ставками и дополнительными бонусами.

Вклады в Альфа-Банке для физических лиц

Задачи вложения призваны максимально сохранить накопленные сбережения и увеличить, несмотря на кризисную ситуацию. Работает индивидуальный подход, способствующий приумножению капитала сотрудника компании с неплохим окладом и пенсионеров, имеющих скромную пенсию.

Варьируются процентные ставки, вводятся ограничения по срокам и предусмотрены варианты частичного снятия при возникновении непредвиденных обстоятельств. Бонусы связаны с капитализацией и ежемесячным снятием процентов.

Наибольший доход не предусматривает пополнения (Победа+) и придется дождаться окончания срока договора. Страхование вкладов гарантирует их сохранность и расширение клиентской базы.

Проценты по накопительным счетам в 2020 году

Предлагаемые проценты по вкладам зависят от выбора клиента. Свои плюсы имеют депозиты и сервисы услуг. Интерес вызывают накопительные счета, где минимальная сумма сумеет существенно вырасти за определенный период. Следует подробнее рассмотреть программы, действующие в 2020 году.

Ценное время

Счет привлекателен людям, стремящимся заработать при помощи постоянного пополнения. В конце срока удастся увеличить ставку до 8 процентов. Преждевременное снятие приведет к финансовым потерям, начисление производят исходя из 0.1 процента.

Ставка начинается от 5 процентов при вкладывании от 100 тысяч рублей. На максимум смогут рассчитывать владельцы счета, вложившие свыше 10 миллионов. Они обеспечат доход через двенадцать месяцев.

Мой сейф

Тут можно пополнять на протяжении всего срока действия, выбрав один из пакетов услуг. Для первого взноса достаточно внести один рубль. Верхний потолок начинается от 5 миллионов. Эконом принесет 1 процент, Оптимум поднимет ставку до 1.5, Комфорт и Максимум – от 1.1 до 1.7 и 1.2 до 1.8 соответственно.

Блиц-доход

Свободные сто тысяч удобно разместить в блиц. Предусмотрено пополнение и снятие, если не затронуты пресловутые 100 000 рублей. Процент вырастает до 4.8 ежемесячно. Нижняя планка начинается от 4 процентов.

Накопилка

Интересной новинкой стала Накопилка. Сделанные покупки позволят постоянно аккумулировать положенную сдачу на этом счете. Весомые 7 процентов начисляются за весь период действия договора, за исключением последнего месяца закрытия.

Аэроплан

Счет понравится любителям совершать вояжи на самолете. Партнерами банка являются авиакомпании, готовые предоставлять мили, баллы и бонусы. Одна миля полагается за 120 рублей, 18 евро или 20 долларов. Их удастся обменять на авиабилет и доплатить за него, если сумма недостаточна.

Улетный

Своим клиентам предлагается альтернативный вариант. Компания S7 Airlines готова производить начисление милей после пополнения 200 рублей, 20 долларов и 18 евро.

Накопительный чемпионата мира

Предстоящий чемпионат не обошел стороной новую программу. Для открытия понадобится 50 тысяч рублей. За остаток полагается зачисление баллов. Их обменивают на услуги и товары, расположенные в особом каталоге Fifa. Допускается снятие и пополнение.

Активити

Спортсменам и любителям, стремящимся сохранить свое здоровье, предлагается Активити. Клиенту следует обзавестись дебетовой карточкой и иметь смартфон для установки приложения RunKeeper. Необязательным считается вложение крупных средств. Достаточно проходить больше километров и это будет зафиксировано в режиме онлайн на сервисе Альфа-клик. Минимальный остаток после снятия не помешает начислить 5.8 процентов.

Проценты по депозитам

Депозиты давно стали классикой вклада. Вложение суммы на выгодных условиях позволят регулярно производить начисление процентов. В зависимости от выбранной программы устанавливается определенная ставка, правда разница бывает незначительной.

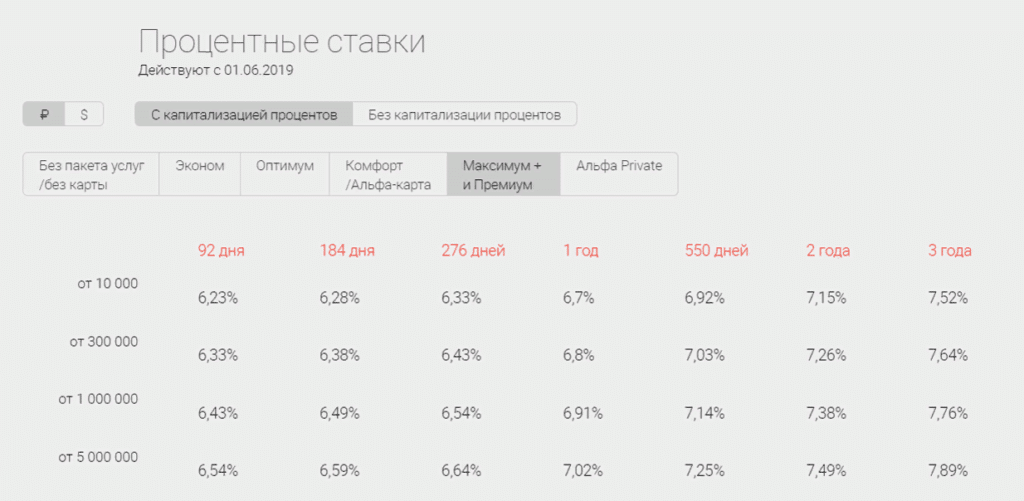

Победа+

Для капитализации отсчет начинается с 92 дней и доходит до 184. Без этого бонуса срок достигает 3 лет. Первоначальная сумма составит 10 тысяч рублей. Без пакета услуг и вложений, свыше 5 миллионов рублей на 1 год ставка вырастет до 6.7 процентов. Сумма 300 тысяч приведет к применению 6.49, однако подключение Максимум+ поможет возрасти ставке до 7.23.

В долларах (от 10 000 до 100 000 на 3 года) действует планка от 2.17 до 2.38 процентов. Максимум+ поднимет ее до 2.7. Для евро предусмотрены минимальные 0.2 процента (от 30 000). Не поднимется свыше 0.25 после подключения пакета.

Премьер+

Похожий депозит не помешает производить пополнение. Нужно положить 10 тысяч рублей или 500 банкнот в валюте. Срок укладывается от трех месяцев до года. Ставка начинается от 6 процентов и вырастает до 7.1, если использовался Максимум+. В долларах можно ожидать от 1.3 до 1.5, в евро – 0.15 до 0.2 процентов. При пополнении вносится от 5000 рублей или 200 долларов (евро).

Потенциал+

Аналогичные суммы для открытия предусмотрены в Потенциал+. Срок вырастает до 3 лет и удастся производить частичное снятия не теряя проценты. Ставка начинается от 4.5 и вырастает до 6.7. В долларах – от 0.8 до 1.2, евро – 0.1 до 0.15, если подключен пакет.

Линия жизни

Особенность этого вклада заключается в перечислении 0.05 процента в одноименный благотворительный фонд. Необходимо вложить 50 тысяч рублей за один год. Ставка без пакета составит 7.2 и вырастает до 8 процентов. Снятие и пополнение отсутствует. При досрочном прекращении в расчет возьмут традиционные 0.005 процентов.

Проценты по сервисам для накоплений

Льготы приносят не только депозитные счета. Стремление постепенно накопить приличную сумму говорит о возможности применения бесплатных сервисов.

- Копилка для сдачи сумеет сразу перевести до 30 процентов на счет с доходностью до 7 процентов.

- Копилка для зарплаты предназначена для перевода части средств после получения денег. Процент отрегулирует сам клиент, он не превышает тридцати.

- При платеже по расписанию удастся регулярно перечислять небольшие средства с текущих счетов на накопительный.

- «Мои цели» помогут своевременно погашать кредитные обязательства. Через полгода клиент вправе рассчитывать на доход в 5 процентов при ежемесячных отчислениях.

Сервис привлекает простотой и способностью производить накопления автоматически. Управлять средствами легче после установки мобильного приложения или через личный кабинет Альфа Банка.

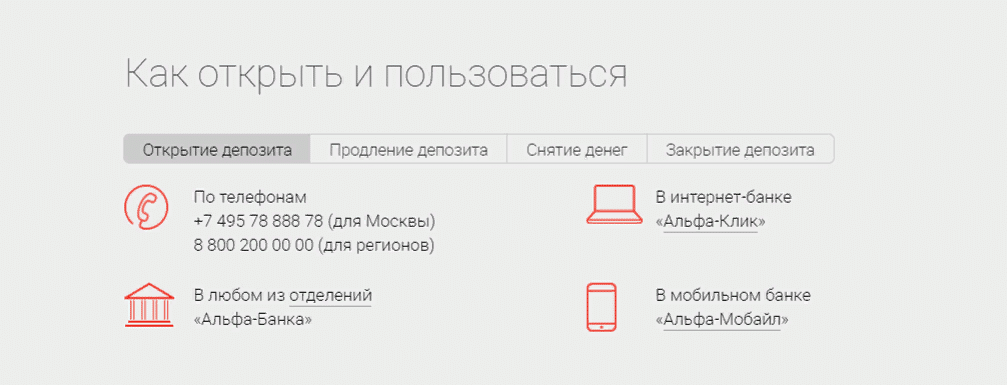

Как открыть вклад для физических лиц?

Максимально упрощена процедура открытия вклада. Потенциальному клиенту достаточно выбрать один из способов.

- Это делается не выходя из дома на официальном сайте. Нужно зарегистрироваться и завести личный кабинет. При отсутствии карточки придется обратиться в офис и заключить договор. Операция проводится в разделе Альфа-клик.

- Клиенты смогут позвонить оператору. Выбирается депозит и произносится кодовое слово, указанное в договоре. Следует позаботиться о наличии требуемой суммы.

- Мобильное приложение облегчает выбор вклада и регулярное начисление средств.

- В отделении банка смогут подробно проинформировать о действующих предложениях. При себе нужно иметь паспорт.

Деньги удастся перечислить с других счетов, открытых в банковских учреждениях. За перевод будут взысканы комиссионные, а срок растянется до пяти дней.

Максимальные проценты по вкладам

Максимальные доходы приносит депозиты Победа+, Линия жизни, сервис Копилка для сдачи. Удастся рассчитывать на ставку от 6.4 до 7.34 процентов. Пакет Максимум + и суммы от 3 до 5 миллионов доводят размер от 7.9 до 8 процентов. Остается только отказаться от снятия и дождаться окончания установленного срока. Альфа-Банк предлагает наиболее высокую ставку по евро.

Расчет на онлайн-калькуляторе

Несложные подсчеты делаются на калькуляторе, имеющемся на сайте или одном из специализированных порталов. Выбирается вклад, указывается сумма и срок вместе с установленной ставкой.

Учитывается периодичность выплат и капитализация, возможность пополнения и снятия. Расчет помогает лучше понять потенциальную прибыль и позволит накапливать средства не в ущерб семейному бюджету.

Применение капитализации говорит о необходимости заполнении графы начисления процентов. Эта сумма прибавится к депозиту и в следующем периоде изменения будут учтены.

Заключение

Альфа давно считается одним из надежных банков России. Несмотря на рецессии в экономике и падение производства удается разработать и предложить множество программ для сохранения личных средств. Процентные ставки не считаются заниженными и подходят под максимальные величины, установленные на год. Сразу вносить немалые деньги не всегда целесообразно. Социально уязвимые слои смогут производить постепенное накопление и незаметно собирать намеченную сумму. Рейтинг банка находится на высоком уровне. Филиалы расположены практически во всех регионах, их число достигает 400. В столице работает до 50 отделений. Программа страхования избавит от страха потерять капитал. Банкротство не отразится на возврате денег. Однако Альфа-Банку такое не грозит, за долгие годы наработана репутация и положительный имидж.

Депозиты в Альфа-Банке для физических лиц

Чтобы деньги «работали» и капитал приумножался, их целесообразно положить на счет в банке. Альфа-Банк предлагает своим вкладчикам различные программы накопления. В данном обзоре мы рассмотрим особенности вкладов в Альфа-Банке для физических лиц в 2019 году.

Условия депозитов

Альфа-Банк в 2019 году предлагает выгодные процентные ставки по вкладам. Они доходят до 8,01% в год.

На сегодня действуют такие депозиты для физических лиц:

- «Победа+».

- «Потенциал+».

- «Премьер+».

Если Вы планируете активно пользоваться средствами, пополнять счет и снимать деньги, то Вас заинтересуют накопительные счета. Есть следующие программы:

- «Альфа-Счет».

- «Накопилка».

- Мили «Аэрофлот-бонус»

Далее мы более подробно обсудим депозиты для физических лиц.

«Победа+»

Победа+ — это вклад с самым большим доходом, который составляет до 8,01% годовых. Такую процентную ставку можно получить, если делать капитализацию при сроке вклада не менее, чем 3 года. Она доступна для держателей пакета услуг «А-клуб».

Процентная ставка зависит от нескольких факторов:

- пакет услуг;

- категория;

- универсальная линейка карт.

Справка! Чем выше уровень обслуживания, тем выше ставка.

Сумма по вкладу «Победа+» начинается от 10 000 руб. или от 500 долларов.

Срок вклада — от 92 дней до 3 лет

Программа обладает рядом преимуществ:

- Возможность выбора способа начисления процентов

- По депозиту с капитализацией (сложный процент): проценты прибавляются к сумме накоплений (капитализируются) ежемесячно в течение всего срока и выплачиваются при возврате суммы при закрытии.

- По вкладу без капитализации (простой процент): начисленные проценты ежемесячно перечисляются на экспресс-счет, что позволяет получать проценты каждый месяц и снимать их наличными через банкомат или переводить на другой счет.

- Возможность автоматического продления.

- Открытие в мобильном приложении «Альфа-Мобайл» или интернет-банке «Альфа-Клик» из любой точки мира.

- Процентные ставки для пакетов услуг А-Клуб, Максимум, Максимум+, Премиум действуют вне зависимости от канала открытия, для остальных пакетов — по рублевым вкладам при открытии в отделении и через телефонный центр ставки ниже на 0,20%.

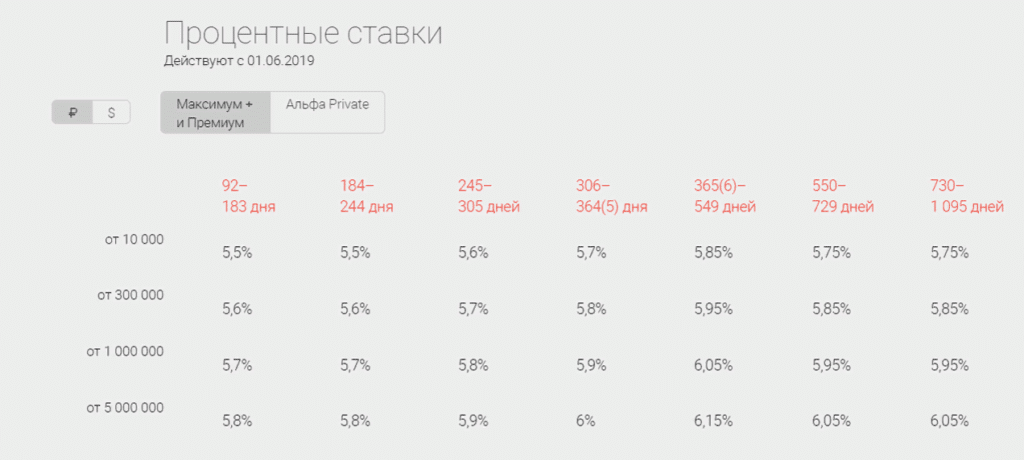

«Потенциал+»

С 1 февраля 2019 года программа «Потенциал+» доступна для открытия только клиентам с пакетами услуг Премиум, Максимум+ и А-клуб.

Доход — до 6,25% годовых.

Внимание! Процентная ставка зависит от подключенного пакета услуг. В премиальных пакетах она выше.

Сумма по вкладу «Потенциал+» начинается от 10 000 руб. или от 500 долларов.

Срок вклада — от 92 дней до 1095 дней. Важно отметить, что есть возможность выбора произвольного срока — здесь действует индивидуальный подход.

Главное преимущество программы «Потенциал+» — возможность пополнения счета и снятия наличных без штрафных санкций.

Открытие вклада возможно в мобильном приложении «Альфа-Мобайл» или интернет-банке «Альфа-Клик» из любой точки мира.

- Срок вклада на ваш выбор.

- Возможность пополнения.

- Минимальная сумма дополнительного взноса — 5 000 руб, 200 долларов или 200 евро.

- Возможность снятия без потери процентов в пределах суммы до неснижаемого остатка.

- Автоматическое продление не предусмотрено.

- Капитализация процентов.

Справка! Капитализация процентов — очень выгодное условие. Такая возможность есть не у всех банков, но Альфа-Банк предоставляет ее своим клиентам.

«Премьер+»

«Премьер+» хорош тем, что чем больше денег находится на счете, тем выше проценты.

Внимание! С 1 февраля 2019 года депозит доступен для открытия только для клиентов с пакетом услуг А-клуб.

Преимущества вклада «Премьер+»:

- Доход по вкладу составляет до 6,6% годовых.

- Процентная ставка зависит от пакета услуг, категории, универсальной линейки карт. Чем выше уровень обслуживания, тем выше ставка.

- Сумма по вкладу «Потенциал плюс» начинается от 10 000 руб. или от 500 долларов.

- Срок вклада — от 92 дней до 1 года.

- Возможность пополнения, растущий процент.

- Открытие в мобильном приложении «Альфа-Мобайл» или интернет-банке «Альфа-Клик» из любой точки мира.

- Пополняйте счет, и ваша сумма будет расти. Вы сможете получать большую процентную ставку.

- Минимальная сумма пополнения — 5 000 руб., 200 долларов или 200 евро.

- Автоматическое продление не предусмотрено.

- Капитализация процентов.

Справка! Капитализация процентов — это прибавка начисленных ежемесячно процентов к телу вклада и начисление процентов в следующем месяце уже на сумму накопления, включая проценты, то есть на большую сумму.

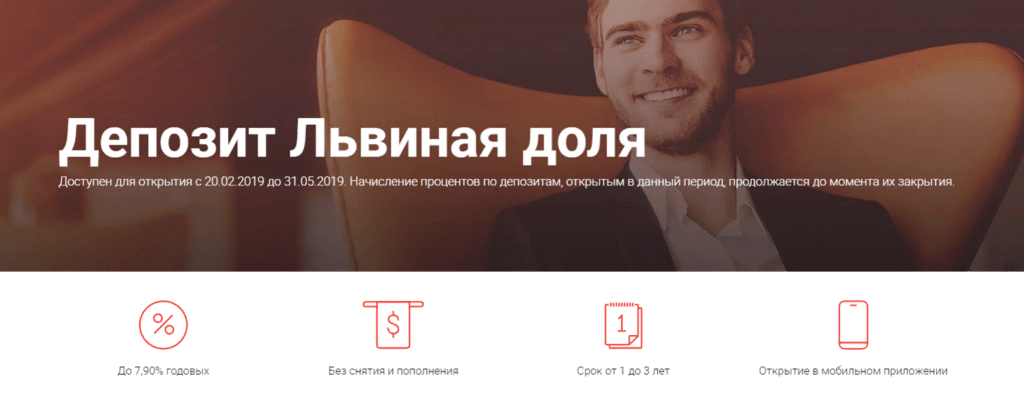

«Львиная доля»

Программа «Львиная доля» предоставляла возможность вкладчикам получить доход до 7,9%. Вкладчик мог открыть его от 1 года до 3 лет. При этом пополнения и снятия по нему были невозможны. Данная акция начала действовать 20 февраля 2019 года. 31 мая 2019 года программа была закрыта. Те, кто успел разместить по ней сбережения, продолжают получать проценты до окончания срока ее действия. Ввиду высокой процентной ставки депозит «Львиная доля» был очень популярен у вкладчиков. На данный момент Вы можете воспользоваться программой «Победа+» как самым выгодным из предложенных депозитов Альфа-Банка.

Правила пополнения

Депозит можно пополнить, если до конца срока действия осталось определенное количество дней. Оно зависит от того, на какой срок был открыт вклад. Рассмотрим эти сроки:

- Открыт на 92 дня. Пополнить можно за 20 дней до окончания срока действия.

- Открыт на 184 дня. Пополнить можно за 40 дней до окончания срока.

- Открыт на 276 дней. Пополнить можно за 60 дней.

- Открыт на 1 год. Пополнение возможно не ранее, чем за 75 дней до окончания срока.

Внимание! Данное правило относится к депозитам без возможности пополнения. В случае досрочного расторжения проценты начисляются исходя из ставки 0,005% в год.

Какой депозит выбрать: в рублях или в долларах

На долларовые депозиты процентные ставки существенно ниже, чем на рублевые. Это связано с нестабильностью курса валюты. Для банка это связано с большими рисками.

Справка! Для суммы свыше 1 000 000 000 рублей (30 000 000 долларов США, 30 000 000 евро) процентные ставки устанавливаются индивидуально. Рекомендовано обратиться к ВИП-менеджеру в отделении.

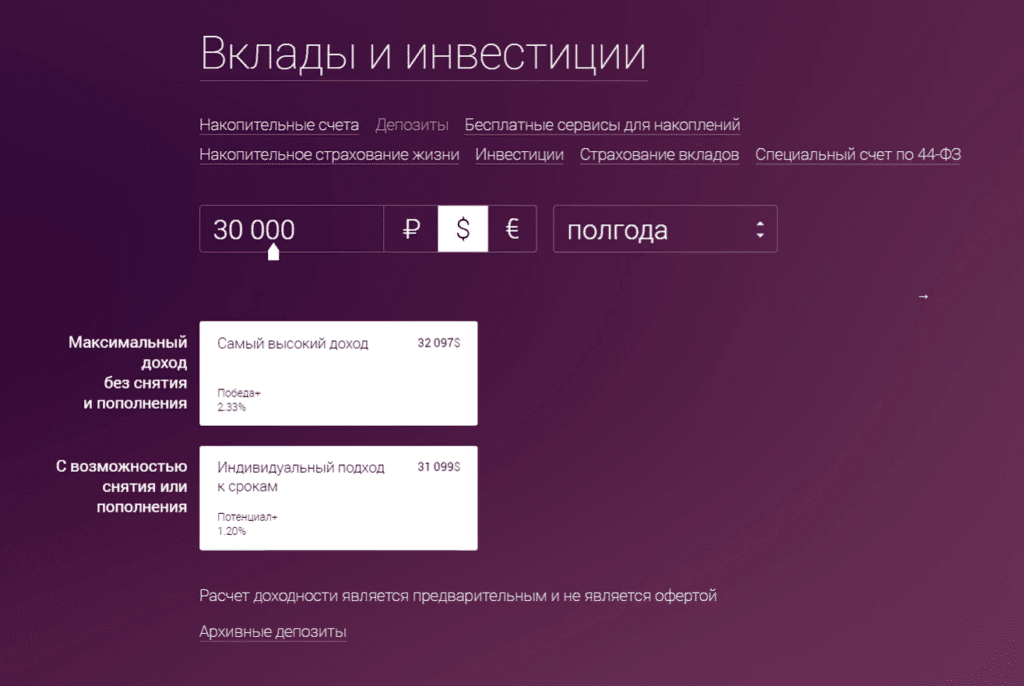

Как посчитать доходность

На сайте Альфа-Банка во вкладке «Депозиты» есть удобный калькулятор вклада. Вы можете выбрать нужную валюту, сумму и срок. Система сразу покажет вашу выгоду. Так легче всего определиться с условиями. Вы сразу можете увидеть условия по каждой из действующих программ.

Как открыть вклад в Альфа-Банке

Открыть депозит может открыть любой желающий. Для этого необходимо быть клиентом Альфа-Банка. Если у Вас уже есть счет, то достаточно зайти в мобильное приложение и открыть депозит, выбрав нужную программу. Доступ к счету будет происходить через вашу дебетовую карту. Также можно воспользоваться интернет-банкингом или посетить ближайшее отделение.

Если Вы еще не клиент Альфа-Банка, то Вам необходимо сперва получить дебетовую карту. Заявку на нее можно оставить онлайн. Второй вариант — зайти в офис с паспортом.

Перечислим все способы открытия сберегательного счета:

- В отделении.

- В интернет-банкинге.

- В мобильном приложении.

- Позвонить на горячую линию по номеру 8-800-200-00-00.

Как пополнять счет и снимать деньги со сберегательного счета

Пополнять и снимать деньги возможно только в том случае, если программа вклада это предусматривает. В противном случае Вы рискуете потерять проценты. По тем вкладам, которые это предусматривают, Вы можете делать пополнения и снятия. Если Вы часто собираетесь пользоваться вложенными деньгами, то лучше выберите накопительный счет, например, «Альфа-Счет».

Застрахованы ли вклады Альфа-Банка для физических лиц

Альфа-Банк заботится о своих вкладчиках, поэтому все деньги на депозитах застрахованы «Системой страхования вкладов».

Теперь Вы знаете, какие вклады в Альфа-Банке для физических лиц существуют сегодня в рублях, долларах и евро, и сможете легко определиться с выбором программы. Учитывайте ваши индивидуальные потребности. Вы планируете снимать деньги или хотите вскоре пополнить вклад? Тогда Вам подойдет программа, которая дает такую возможность. Хотите приумножать средства быстрее? Тогда для Вас программа с капитализацией. Если Вы уже хранили средства в Альфа-Банке, то оставляйте отзывы и комментарии внизу статьи.

https://alfabankinfo.com/vklad/dlya-fizicheskih-lits

https://alfabank-24.ru/depozit/dlya-fizicheskih-lits

С помощью онлайн-сервисов Каспи банка: через терминалы, на официальном сайте Kaspi.kz оплатой с карты Kaspi Gold или с Kaspi Кошелька, переводом с любого депозита.

С помощью онлайн-сервисов Каспи банка: через терминалы, на официальном сайте Kaspi.kz оплатой с карты Kaspi Gold или с Kaspi Кошелька, переводом с любого депозита.

В обязательном порядке Kaspi Банк делает фотографию вкладчика. Это надо для подтверждения личности и безопасности счета.

В обязательном порядке Kaspi Банк делает фотографию вкладчика. Это надо для подтверждения личности и безопасности счета.

На сайте Kaspi.kz удаленно можно производить различные оплаты, выполнять переводы, отслеживать информацию по операциям с кредитами и депозитами. Для того чтобы все эти функции стали доступны, необходима регистрация в системе. На официальном сайте регистрация не займет много времени, все очень легко.

На сайте Kaspi.kz удаленно можно производить различные оплаты, выполнять переводы, отслеживать информацию по операциям с кредитами и депозитами. Для того чтобы все эти функции стали доступны, необходима регистрация в системе. На официальном сайте регистрация не займет много времени, все очень легко.

Программы частного кредитования для жителей Алматы можно найти на нашем сайте → Онлайн заявки

Программы частного кредитования для жителей Алматы можно найти на нашем сайте → Онлайн заявки

Foto: Iryna Tiumentseva

Foto: Iryna Tiumentseva

Но есть и другие причины.

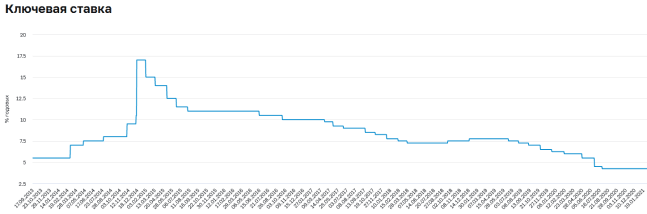

Но есть и другие причины. Старший аналитик «Атона» по банковскому сектору Михаил Ганелин уверен, что в течение года ставки по депозитам продолжат снижаться.

Старший аналитик «Атона» по банковскому сектору Михаил Ганелин уверен, что в течение года ставки по депозитам продолжат снижаться. Не забывайте об окончании срока действия вклада, чтобы вовремя принимать решение о дальнейшей судьбе ваших накоплений денег.

Не забывайте об окончании срока действия вклада, чтобы вовремя принимать решение о дальнейшей судьбе ваших накоплений денег. Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

«По условиям некоторых программ вклад предполагает автоматическую пролонгацию. В других случаях деньги после окончания срока депозита перечисляются на текущий счет – и тогда ваши средства будут лежать «без дела». Поэтому важно изначально учесть этот момент, чтобы при необходимости открыть новый депозит. Деньги должны работать на вас!» — напоминает управляющий операционным офисом «Абсолют-Банк» в Уфе Анастасия Гилева.

«По условиям некоторых программ вклад предполагает автоматическую пролонгацию. В других случаях деньги после окончания срока депозита перечисляются на текущий счет – и тогда ваши средства будут лежать «без дела». Поэтому важно изначально учесть этот момент, чтобы при необходимости открыть новый депозит. Деньги должны работать на вас!» — напоминает управляющий операционным офисом «Абсолют-Банк» в Уфе Анастасия Гилева. Выбирая вклады в Москве с самыми высокими процентами, мы, скорее всего, отсекаем пополняемые депозиты и те, которые предполагают частичное снятие денег. Останавливается на вкладах, размещаемым на определенный срок: месяц, три месяца, полгода, год и т.д.

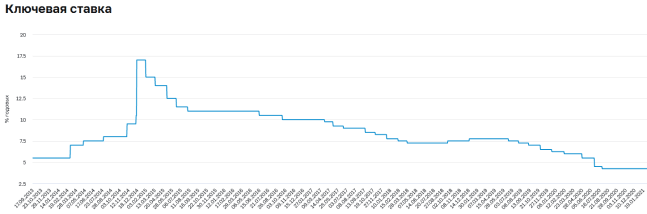

Выбирая вклады в Москве с самыми высокими процентами, мы, скорее всего, отсекаем пополняемые депозиты и те, которые предполагают частичное снятие денег. Останавливается на вкладах, размещаемым на определенный срок: месяц, три месяца, полгода, год и т.д. Глава Центробанка Эльвира Набиуллина уже заявила, что потенциал для смягчения денежно-кредитной политики «исчерпан». То есть в ближайшее время понижения ключевой ставки ждать не надо. Даже на оборот. В ближайшие пару лет ставка может вырасти до 5-6%.

Глава Центробанка Эльвира Набиуллина уже заявила, что потенциал для смягчения денежно-кредитной политики «исчерпан». То есть в ближайшее время понижения ключевой ставки ждать не надо. Даже на оборот. В ближайшие пару лет ставка может вырасти до 5-6%. В течение года доходность сберегательных продуктов может вырасти на 0,5–0,7 п.п., сказал РБК старший директор группы рейтингов финансовых институтов АКРА Валерий Пивень.

В течение года доходность сберегательных продуктов может вырасти на 0,5–0,7 п.п., сказал РБК старший директор группы рейтингов финансовых институтов АКРА Валерий Пивень.